令和6年度分 個人市民税・県民税の定額減税(特別税額控除)について

更新日:2025年5月7日

定額減税に乗じた詐欺にご注意ください!

市や内閣府、内閣官房、税務署の職員を名乗り「給付金を振込む」や「定額減税の関係で還付を受けられる」などと言い、ATMから現金を振り込ませる詐欺被害や個人情報(銀行の口座番号や暗証番号、マイナンバーなど)を聞き出される被害が全国で発生しています。

心当たりのないお知らせや、不審な電話があった場合は、最寄りの警察署や消費者ホットライン等にお電話ください。

松戸市民の皆様!詐欺には十分お気を付けください!

令和6年度分 個人市民税・県民税の定額減税(特別税額控除)について

令和6年度税制改正において、賃金上昇が物価高に追いついていない国民の負担を緩和し、物価上昇を十分に超える持続的な賃上げが行われる経済の実現を目指す観点から、国の経済対策として令和6年度課税分の個人市民税・県民税について、定額減税(特別税額控除)が実施されます。

※本ページの内容は、現在公表されている内容となります。国から新たな情報が発表された際は、随時更新いたします。

定額減額の対象者

令和6年度(令和5年中)の合計所得金額が1,805万円以下(給与収入2,000万円以下)で、所得割が課税される方

次に該当する方は、定額減税の対象外となります。

- 市民税・県民税が非課税の方

- 市民税・県民税均等割・森林環境税(国税)のみの課税の方

定額減税額(特別税額控除)

納税義務者本人の定額減税の額は、以下の金額の合計額となります。

ただし、合計額が市民税・県民税の所得割額を超える場合は、所得割額が限度額となります。

- 納税義務者本人:1万円

- 控除対象配偶者(注釈1)または扶養親族(注釈2)(国外居住者を除く):1人につき1万円

(注釈1)控除対象配偶者とは、同一生計配偶者(本人と生計を一にする配偶者で、前年中の合計所得金額が48万円以下の方)のうち、本人の前年の合計所得金額が1,000万円以下である場合の配偶者をいいます。

(注釈2)扶養親族とは、本人と生計を一にする親族(配偶者・事業専従者を除く)で、前年中の合計所得金額が48万円以下の方をいいます。

(例)控除対象配偶者と扶養親族2人の場合の定額減税額

本人(1万円)+配偶者(1万円)+扶養親族(1万円×2人=2万円)=4万円

定額減税の適用方法

納税義務者本人からの申告や申請は不要です。

定額減税は、税情報(確定申告書、市民税・県民税申告書、給与支払報告書、公的年金支払報告書等)を基に算出し、税額控除しますので、定額減税を受けるための申請は必要ありません。

定額減税の実施時期及び実施方法

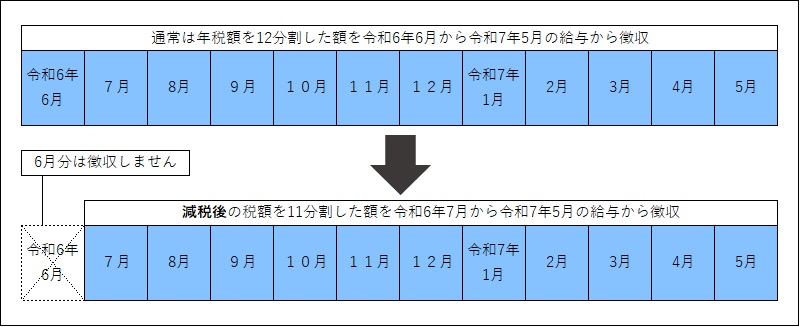

1 給与からの特別徴収で市民税・県民税・森林環境税が差し引かれる方の場合

令和6年6月分に給与の支払いをする際は特別徴収を行わず、定額減税後の税額を令和6年7月分から令和7年5月分までの11回に分けて徴収します。

※定額減税の対象とならない方は、従来通り令和6年6月分から令和7年5月分までの12回に分けて徴収します。

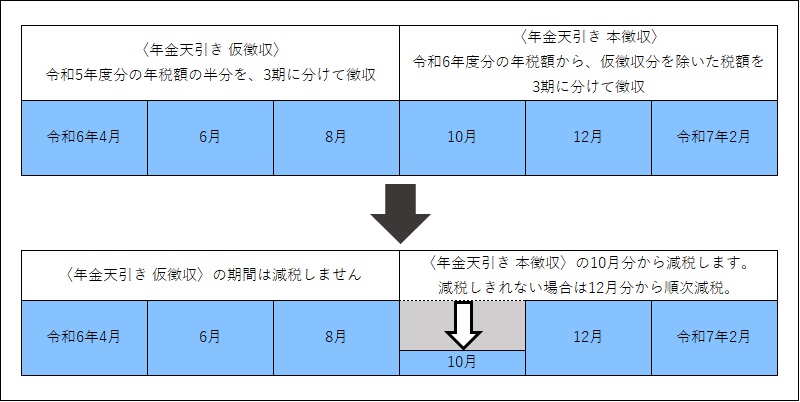

2 公的年金からの特別徴収で市民税・県民税・森林環境税が差し引かれる方の場合

(1)前年度から引き続き公的年金からの特別徴収が行われる方の場合

定額減税前の年税額を基に算出した令和6年10月分の公的年金からの特別徴収税額から、定額減税額を控除します。

なお、控除しきれない場合には、令和6年12月分以降の特別徴収税額から順次控除します。

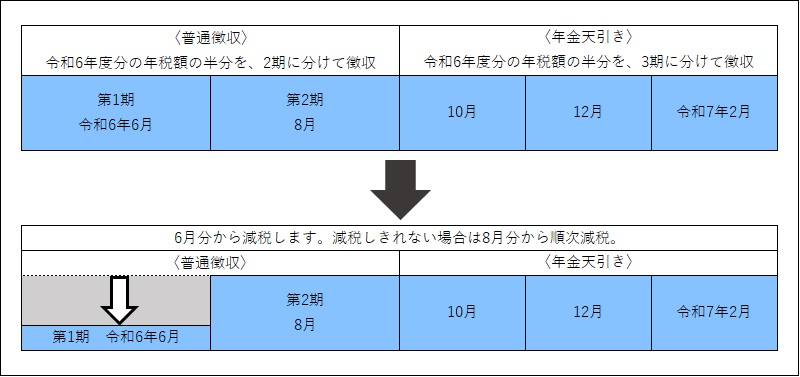

(2)公的年金からの特別徴収が初年度の方の場合

定額減税前の年税額を基に算出した第1期分(令和6年6月分)の普通徴収税額から、定額減税額を控除します。

なお、控除しきれない場合には、第2期(令和6年8月分)から控除し、さらに控除しきれない場合には、令和6年10月分以降の公的年金からの特別徴収税額から順次控除します。

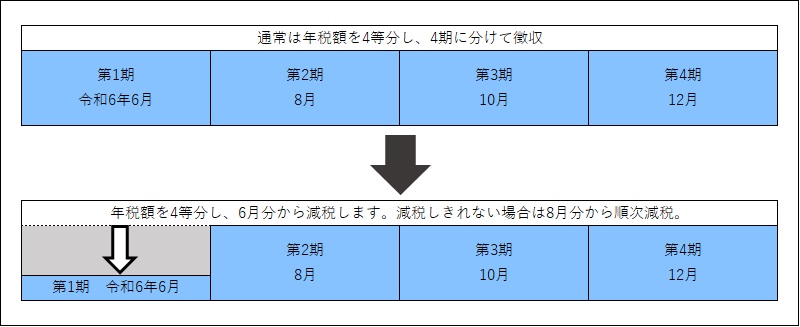

3 納付書や口座振替など普通徴収で市民税・県民税・森林環境税を納付いただく方の場合

定額減税前の年税額を基に算出した第1期分(令和6年6月分)の税額から、定額減税額を控除します。

なお、控除しきれない場合には、第2期(令和6年8月分)以降の税額から順次控除します。

定額減税額の確認方法

定額減税額は、次の通知書により確認することができます。

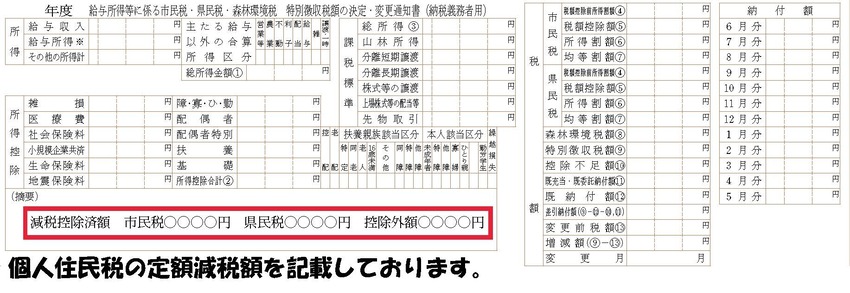

(1)給与からの特別徴収で市民税・県民税・森林環境税が差し引かれる方の場合(令和6年5月下旬頃 お勤め先から配布予定)

「令和6年度給与所得等に係る市民税・県民税・森林環境税特別徴収税額の決定・変更通知書(納税義務者用)」

※控除外額とは、個人市民税・県民税における減税額のうち、所得割額から引ききれなかった減税額のことです。

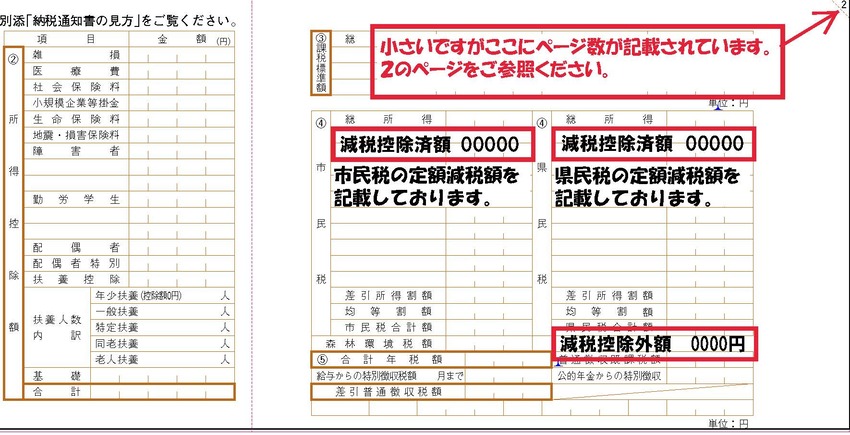

(2)納付書や口座振替などの普通徴収または公的年金からの特別徴収で市民税・県民税・森林環境税が差し引かれる方の場合(令和6年6月上旬頃 個人宛送付予定)

「令和6年度市民税・県民税・森林環境税納税通知書」

※控除外額とは、個人市民税・県民税における減税額のうち、所得割額から引ききれなかった減税額のことです。

控除対象配偶者以外の同一生計配偶者に係る定額減税

同一生計配偶者のうち、前年の合計所得金額が1,000万円以上である納税義務者の配偶者(同一生計配偶者のうち、控除対象配偶者を除いた配偶者)については、令和6年度の個人市民税・県民税の定額減税における扶養親族等の算定の対象になりませんが、令和7年度の個人市民税・県民税において、当該配偶者を有する場合には、1万円が減税されます。

その他の注意事項

- 定額減税額は、寄附金税額控除(ふるさと納税)、住宅ローン控除などの他の税額控除の額を全て控除した後の所得割額から控除します。

- 「ふるさと納税の特例控除額の控除限度額」、「公的年金からの特別徴収の翌年度仮徴収税額(令和7年4月、6月、8月)」の算定基礎となる令和6年度分の所得割額は定額減税前の所得割額で計算を行うため、定額減税の影響はありません。

所得税(国税)の定額減税について

令和6年分の所得税(国税)においても、定額減税が実施されます。

詳しくは、下記の国税庁ホームページ(外部リンク)をご覧ください。

定額減税しきれないと見込まれる方への給付金(調整給付)

定額減税において、納税義務者本人と扶養親族(控除対象配偶者を含む)の数から算定される減税額(定額減税可能額)が、定額減税を行う前の個人市民税・県民税所得割額を上回っており、定額減税しきれないと見込まれる場合にはその差額を調整の上、給付が行われます。

松戸市の定額減税補足給付金(調整給付)については、松戸市ホームページ(内部リンク)をご覧ください。

定額減税・各種給付に関しては、内閣府ホームページ(外部リンク)をご覧ください。

PDF形式のファイルを開くには、Adobe Acrobat Reader(旧Adobe Reader)が必要です。

お持ちでない方は、Adobe社から無償でダウンロードできます。